※当記事はアフィリエイト広告を含みます。

ビジネス環境は日々変動し、法人や個人事業主にとって資金調達は常に厳しい課題となっています。急な支出や成長のための資金が必要となった場合、従来の手法だけでは対応が難しいこともあります。そこで注目されているのが、「ファクタリング」です。

この記事では、法人向けのファクタリングに注目し、ファクタリングの基本から仕組み、成功のポイント、そして即日資金調達の魅力などをわかりやすく解説していきます。ファクタリングの基本から掘り下げ、法人が成功するための秘訣を探求していきましょう。

目次

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

ファクタリングの基礎知識

ビジネスに必要な資金調達は、法人の継続的な成長において重要な要素の一つです。その中でも、ファクタリングは、売掛金を早期に資金に変えることができる方法として注目を浴びています。

これから、ファクタリングの基本からその仕組みを解説していきます。そして、法人や企業が資金調達を効果的に行うための新たなアプローチ方法を探り、ファクタリングがビジネスにおいてどのように機能し、貢献することができるのか、詳しくみていきましょう。

ファクタリングとは

ファクタリングは、売掛金を現金に変える資金調達方法です。一般的に、法人や企業は売掛金を持っており、顧客からの支払いを待つことがあります。

しかし、この期間中に資金調達が急務となることがあり、ファクタリングはその問題を解決します。ファクタリング業者は、売掛金を割り引いて現金を提供し、企業は即座に必要な資金を手に入れることができます。

ファクタリングのメリット

ファクタリングの主なメリットは以下の通りです。

即日資金調達

ファクタリングは、売掛金を通常よりも早期に現金に変えることができ、急に必要となった資金に対応することができます。

信用スコア不要

ファクタリングは売掛金そのものを取引の基盤とし、従来の信用調査が不要です。他の金融機関のような担保が必要ありません。

資金調達の柔軟性

法人は、必要なときに必要な分だけの売掛金をファクタリングすることにより、無駄な資金の出費を抑えることができます。その結果、キャッシュフローを最適化できます。この柔軟性は、法人の成長や急な支出に対応する際に非常に重要となります。

財務改善

ファクタリングは、売掛金の回収をファクタリング業者に委託することで、企業の財務状況が改善できるというメリットがあります。売掛金の遅延支払いや未収金に伴うリスクが軽減され、法人の財務状況が安定し、現金の流れが正常な状態に改善されます。これは、今後業務の拡大や新たな投資を広げていくうえで、確実な財務基盤を築いていくことができます。

ファクタリングの仕組み

ファクタリングの具体的な仕組みを理解することは、ファクタリングを効果的に活用していくためにはとても大切です。これから、どのようにして売掛金が現金に変換され、資金調達されていくのかを解説していきます。

ファクタリングのプロセスについて理解を深め、法人がファクタリングを活用する際に知っておいたほうが良い要点についてわかりやすく説明していきます。

ファクタリングの種類

ファクタリングには、大きく分けて「買取型」と「保証型」の2種類あります。買取型は売掛金をファクタリング会社に買い取ってもらう方法で、迅速な資金調達が可能です。そして、買取型には「2社間ファクタリング」と「3社間ファクタリング」があります。

保証型は、売掛金の回収に保険をかけるファクタリング方法です。保証型は売掛金の回収が不能の場合に適用となり、入金の遅延は適用外となります。

2社間ファクタリング

2社間ファクタリングは、ファクタリング会社と法人(利用者)の2社間で行われ、債務者の取引相手先に知られずに売掛債権を売却します。2社間で完結するため、即日資金調達も可能ですが、3社間と比較すると手数料が高めというデメリットがあります。

- 1.法人とファクタリング会社で売掛債権の売却契約をする

- 2.法人は、手数料(約%~%)を差し引いた売却金額をファクタリング会社から受け取る

- 3.法人は、取引相手先から売掛債権の入金を受ける。

- 4.法人は、ファクタリング会社へ受け取った売掛金全額を支払う。

3社間ファクタリング

3社間ファクタリングは、ファクタリング会社と法人(利用者)と取引相手先の3社間で行われます。3社間ではファクタリング会社へ売掛債権の譲渡を行い、取引相手先から直接ファクタリング会社へ支払いが行われます。2社間と比較すると、ファクタリング会社にとってリスクが減るため手数料は2社間より安めに設定されていますが、日にちがかかるデメリットがあります。

- 1.法人は、ファクタリング会社と売掛債権の売却契約をする。

- 2.ファクタリング会社は、取引相手先へ売掛債権の確認と支払い契約をする。

- 3.法人は、手数料を差し引いた売却金額をファクタリング会社から受け取る。

- 4.取引相手先から、ファクタリング会社へ売掛金を支払う。

以上のファクタリングの仕組みを理解することにより、ファクタリングをより効果的に活用できるようになるでしょう。ファクタリングは、資金調達の手段として柔軟で迅速な方法であるため、今後、法人のビジネスの成長と資金の管理に大いに役立つことでしょう。

法人向けおすすめファクタリング会社4選

ここでは、法人向けのおすすめファクタリング会社を紹介します。各会社の特徴を解説しますので、参考にしてください。

アクセルファクター

「アクセルファクター」の特徴は、業界内でも高水準の審査通過率93.3%を実現していることです。会社独自の基準を設けているため、画一的ではない柔軟な審査を行っています。

これは、クライアントの運営資金の保守・資金不足の解消を第一に考えているからです。また、“柔軟性がある”のもアクセルファクターの特徴です。

資金調達に精通した専任担当者がクライアントと同じ目線で、事情や状況に合わせて適切な対応をしてくれます。加えて、“少額債権”も対応可能です。

買取可能債権の下限を50〜100万円に設定しているサービスが多い中、アクセルファクターは下限を30万円に設定しています。少額でも断られないので、気軽に相談・利用してみてください。

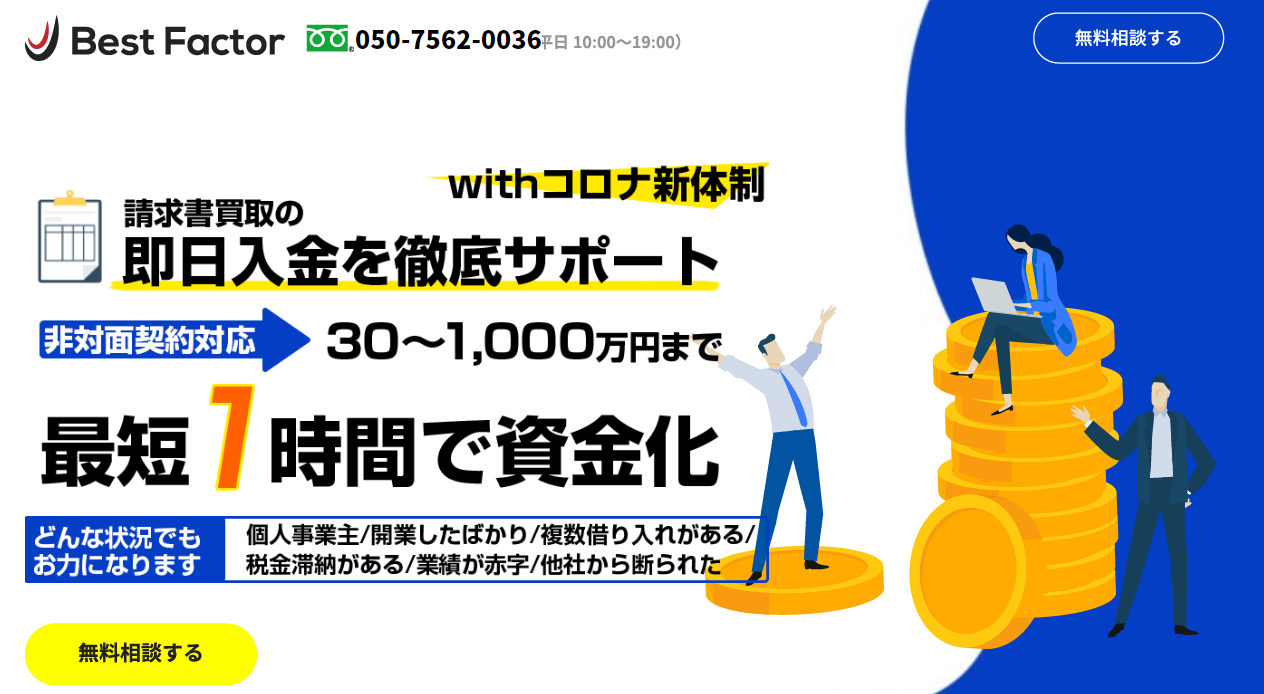

ベストファクター

「ベストファクター」は、最短24時間での資金調達が可能で、平均買取率が92.2%と高い水準を誇るファクタリング会社です。

お客様のキャッシュフロー改善を第一の目的としているため、業界水準よりも低い買取手数料2%~利用することができます。また、お客様情報の保護を高度なセキュリティーで保護しているため、安心して利用できるのも特徴です。

契約に必要は書類は、本人確認書類、入手金の通帳、取引先との契約関連書類の3つです。買取額は、少額の数十万円から1億円まで可能となっています。

2社間、3社間どちらも利用できるので、お客様の状況に合わせることができます。まずは、ベストファクターに無料で相談してみてはいかがでしょうか。

ビートレーディング

「ビートレーディング」の特徴は、“豊富な実績がある”ことです。資金調達お取引先実績は37,000社、累計買取額は900億円を達成しました。

目を見張る実績があるのは、多くの企業から信頼されている証拠でしょう。また、時代のニーズに合わせて“オンライン契約”を導入しているのもビートレーディングの特徴です。

手続きを簡素化することで、最短5時間での資金化を可能にしました。

豊富な取引実績があるので、どのような人にも柔軟に対応してくれます。初めて利用する人でも忙しい人でも安心して利用できるので、気軽に相談してみてください。

QuQuMO(ククモ)

出典:QuQuMo公式サイト

「QuQuMo」は、申込から契約までオンライン完結でき、最短2時間のスピード入金が可能です。償還請求権なしで契約可能なので、初めての人も安心して利用できます。

必要書類は、請求書と通帳の2点のみのため、他社に比べて少ないです。また、買取金額は、無制限になっているため幅広い方におすすめです。

買取手数料は、1%~と業界平均水準よりも低くなっています。ただし、2社間ファクタリングのみの利用となっているので注意が必要です。

QuQuMoはオンラインで契約が完了するので、全国に対応しています。まずは、無料での相談をしてみてください。

▼こちらの記事では、その他のおすすめファクタリング会社も紹介しています。より多くの会社を比較して検討したい方はぜひ参考にしてください。

資金調達を考えている人におすすめのファクタリングサービスを紹介します。初めてでも悩まないように、選び方や悪徳業者の特徴などもまとめました。メリット・デメリットはもちろん、申し込みの流れなどもまとめたので参考にしてください。

ファクタリング会社の選び方

ファクタリング会社を選ぶ際のポイントについて、下記のポイントについて考慮することが大切です。ファクタリング会社の選択は、資金調達の戦略に大きな影響を与えるため、慎重に検討することが重要です。

信頼性と評判

信頼性が高い会社を選ぶことは、安全で安心して取引を行うことができます。過去のクライアントの評判や口コミなどを調査し、信頼性の高いファクタリング会社を選んでいきましょう。

手数料

ファクタリング会社は、各社ごとに手数料などが設定されています。手数料が適切であるかどうかを詳しく検討し、隠れた費用がないか確認しましょう。そのためには複数社から見積もりをとると良いでしょう。

支払いスピード

ファクタリングは、即日の資金調達を目的とする場合が多いため、支払いのスピードが重要です。そのためには、ファクタリング会社の支払いスケジュールを確認や、オンライン可能なファクタリング会社を検討しましょう。

カスタマーサポートとコミュニケーション

ファクタリング会社とのコミュニケーションがスムーズであることも選ぶ際に大切です。ファクタリングを利用中に問題が発生した場合、迅速に対応できるかカスタマーサポートの質や対応力を確認しておきましょう。

業界特化

ファクタリング会社には、特定の業界に特化している場合があります。自身の業界に特化した会社を選ぶことによって、業界特有のニーズに合ったサービスの提案など受けられるというメリットがあります。

ファクタリング成功の秘訣

ファクタリングは法人にとって、資金調達と財務改善において効果的なツールであることがわかりました。しかし、ファクタリングを成功させるためには、いくつかのポイントを押さえておくことが大切です。

そこで、ファクタリングのメリットを最大限に活用し、成功の秘訣を探っていくために、これから以下のアドバイスとヒントを紹介していきます。ぜひ、参考にしてください。

成功事例から学ぶ

ファクタリングを成功させるためには、成功した法人や企業の事例の研究をしましょう。他社の成功事例から学び、どのようにファクタリングを活用し、ビジネスにどのような影響を与えたのかを理解することで、自身の戦略を改善する手助けになります。

ファクタリング会社の選定

ファクタリングの成功に欠かせない要素の一つに、信頼できるファクタリング会社を選ぶことがあります。いくつかのファクタリング会社を比較し、信頼できるファクタリング会社を選定しましょう

資金の効果的な活用

ファクタリングによって得た資金を、効果的に活用することは、成功の鍵を握ることになるでしょう。ファクタリングによって資金が迅速に入手できることは、新しいプロジェクトや成長の機会を逃さず迅速に対応していくことができます。

ファクタリング契約の詳細な理解

ファクタリングの契約書を確認することは、成功に向けてとても重要なことです。契約の詳細を十分に理解し、条件や手数料についての明確に把握することで、問題を回避し、ファクタリングの取引をスムーズに進めることができます。

ファクタリングの即日資金調達の魅力

ビジネスで、急な資金が必要となったときに対応するには、即日に資金調達可能なファクタリング会社があれば心強いでしょう。これから、即日資金調達の魅力に焦点を当てて、ファクタリングがどのように迅速かつ効果的な資金調達手段となりうるかについてわかりやすく解説していきます。

迅速な資金調達

ビジネスにおいて、資金調達を早急な対応が求められることは決して珍しいことではありません。ファクタリングは、この点で優れた選択肢といえるでしょう。売掛金をファクタリング業者に売却することで、ただちに現金を受け取ることができます。長い審査期間や煩雑な手続きを待つことなく、急な支出や機会に対応するためのスピードが、ファクタリングの魅力の一つです。

手続きのシンプルさ

ファクタリングの手続きは、一般的な銀行融資と比べて非常にシンプルなものです。ファクタリングは、売掛金の売却という明確な取引に基づいており、複雑な書類作成や長期的な審査などなく行われます。法人や個人事業主にとって、手続きのシンプルさやスムーズさは大きな利点です。

継続的な資金調達の可能性

ファクタリングは即日資金調達が可能ですが、継続的な資金調達の手段としても利用することができます。法人や個人事業主は、ビジネスの成長や変動する資金ニーズに合わせて、ファクタリングを利用し、資金調達ができます。これは将来の事業計画に合わせてその都度、効果的にファクタリングによって資金を確保できることは、ファクタリングの柔軟性を最大限に活用することができるでしょう。

ファクタリング会社の選定は慎重に

この記事では、ファクタリングの基本から仕組み、成功ポイント、即日資金調達の魅力、ファクタリングの活用法、ファクタリング会社の選ぶポイントまで幅広く解説しました。ファクタリングは、ビジネスの資金調達や財務改善において非常に有益なツールであり、急な資金ニーズに迅速に対応できる柔軟性を提供します。

したがって、ファクタリング会社を慎重に選ぶことが不可欠となってきます。ファクタリングを正しく理解し、賢く活用することで、今後のビジネスの成長や資金ニーズに対応し、持続可能な経営を実現する手助けとなるでしょう。