※当記事はアフィリエイト広告を含みます。

「ファクタリングは手数料が高いと聞くけれど、相場はどれくらい?」

「ファクタリングの手数料を安くする方法ってあるの?」

ファクタリングは短期間で資金調達ができる便利な方法ですが、利用するには手数料がかかります。

ファクタリングの手数料はファクタリング会社によって差があり、手数料を抑えることができれば入金額が増えるので、利用前にしっかり確認しておきましょう。

ここでは、ファクタリング手数料の相場について、手数料の内訳、手数料を安く抑える方法やファクタリング手数料が高い理由について解説します。

手数料の相場を知り、適切な価格で買い取りをしてくれるファクタリング会社を選びましょう。

目次

資金調達実績5万社以上!

審査資料2点で最短2時間審査完了!

※個人事業主or法人専用のサービスです

ファクタリング手数料の相場

ファクタリング手数料の相場は、2社間ファクタリングと3社間ファクタリングどちらの形態にするかで異なります。

ここでは、それぞれの手数料の相場について紹介します。

2社間ファクタリング

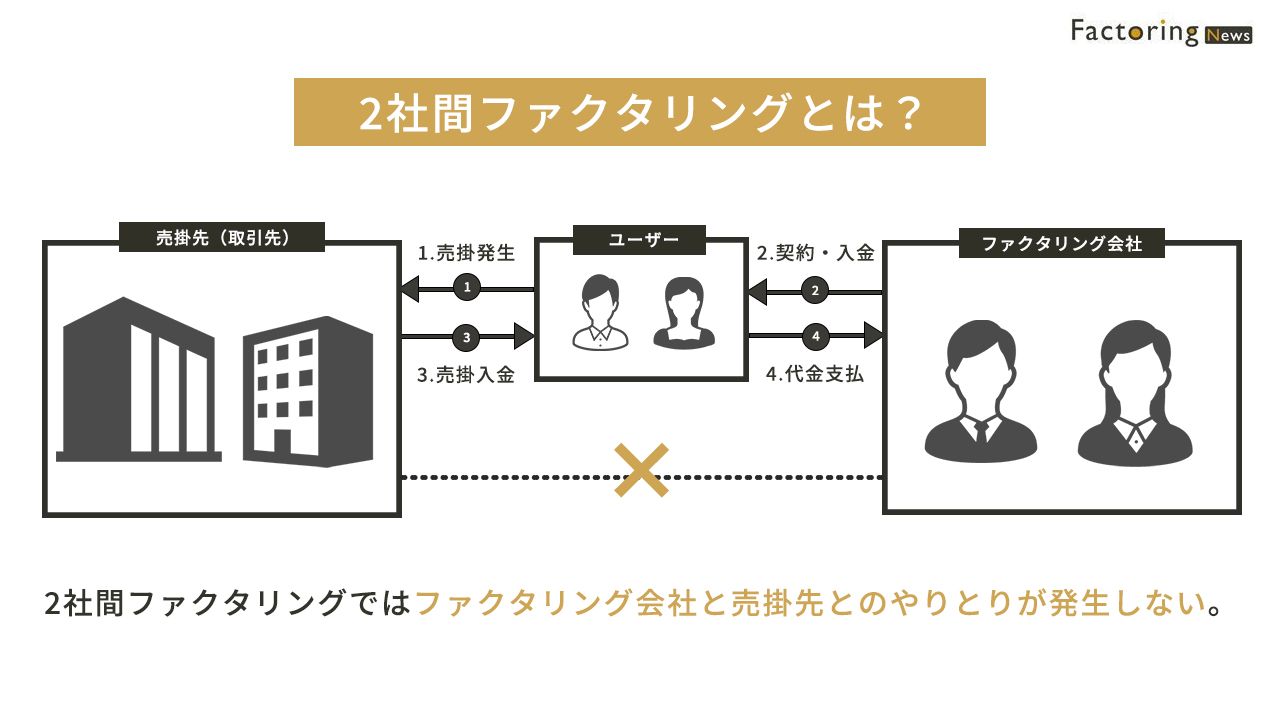

2社間ファクタリングとは、事業者とファクタリング会社の2社間で行うファクタリングで、手数料の相場は10%~20%と高めに設定されています。

2社間ファクタリングでは売掛先に売掛債権譲渡の承諾を得る必要がなく、2社間のみで契約を行うので即日での資金調達も可能です。

一方で、事業者に売掛金が支払われた後にファクタリング会社に入金するシステムなので、未回収リスクが高くなります。

事業者(ファクタリング利用者)が売掛金を回収しているにも関わらず入金しないというようなトラブルも考えられるので手数料が高めに設定されているのです。

また、2社間ファクタリングでは債権の譲渡を法務局に申請する債権譲渡登記が必要なケースがあり、登記には登録免許税が必要となります。

2社間ファクタリングでは、リスクが高い取引であることや経費がかかるので手数料が高めに設定されているのです。

3社間ファクタリング

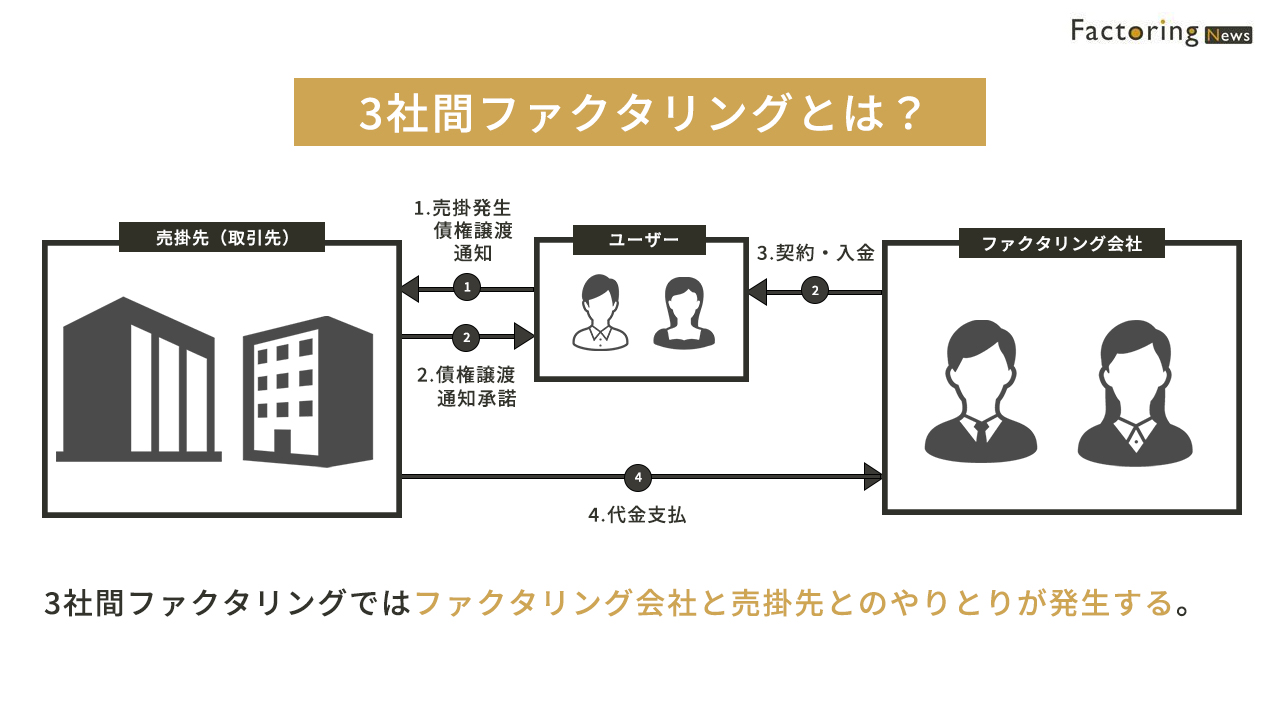

3社間ファクタリングは、事業者とファクタリング会社、取引先の3社間で行われるファクタリングで、手数料の相場は1%~9%程度です。

3社間ファクタリングでは、売掛債権をファクタリング会社に譲渡することを取引先に通知し承諾を得なければ契約できないので、2社間に比べるとと資金調達までに時間がかかります。

3社間ファクタリングの手数料相場は、2社間よりも低めに設定されていることが一般的で、取引先からファクタリング会社へ直接売掛金が支払われるので未回収になるリスクが低くなるためです。

ファクタリング手数料の内訳

ファクタリング手数料の中には、さまざまな費用が含まれています。

手数料の中に全ての費用が含まれていることもあれば、手数料とは別に請求されることもあるので契約の際に確認しておきましょう。ここでは、手数料の内訳について詳しく解説します。

手数料

ファクタリングにはファクタリング手数料が必要になります。ファクタリングでは、売掛金をファクタリング会社に売却し、そこから手数料を差し引いた額が入金されます。

つまり、手数料はファクタリング会社の儲けとなるので、回収リスクが高いほど手数料も高くなることになります。2社間ファクタリングや、売掛先の経営状態が悪いなどのリスクが高ければ手数料が高くなる可能性があります。

手数料の目安は、ファクタリング会社のホームページに記載されていますが、売掛先の信用度、債権金額によって審査されるので、見積りを取得するまで正確な手数料は把握できません。

また、手数料の中にすべての費用が含まれていることもあれば、基本手数料のみで別途費用が上乗せされることもあるので、どこまでが含まれるのかを確認しておきましょう。

債権譲渡登記費用

ファクタリングでは、債権譲渡登記費用が発生する可能性があります。債権譲渡登記とは、売掛金などの債権を譲渡したことを登記する手続きのことで、2社間ファクタリングで必要となることがあります。

債権譲渡登記が必須となった場合には、司法書士報酬5万円~10万円程度と登録免許税7,500円が必要となります。

債権譲渡登記を行うことで、売掛債権を譲渡していることが第三者に対して明らかになるため二重譲渡を防ぐことができます。二重譲渡のリスクが減れば、債権回収のリスクが少なくなるので基本手数料が安くなるケースもあります。

振込手数料

ファクタリングでは、ファクタリング会社が事業者の口座に入金する際にかかる振込手数料が発生することがあります。

振込手数料は、ファクタリング会社か事業者どちらかが負担することになるのですが、基本手数料に含まれていることもあります。振込金額によって手数料は異なりますが、数百円程度の費用がかかります。

印紙代

ファクタリングで契約する際に印紙を貼るため、印紙代が発生します。記載された契約金額によって以下の金額がかかります。

- 1万円未満:非課税

- 1万円以上:200円

- 契約金額の記載のないもの:200円

参考:国税庁

事務手数料

ファクタリング契約の審査や手続きに関する費用を事務手数料として5,000円程度請求されることもあります。

事務手数料も通常は手数料の中に含まれていれ別途請求されるケースはあまりありませんが、内訳に記載されることがあるので確認しておきましょう。

出張交通費など

ファクタリング契約を対面で行う場合、遠方の出張対応が必要なケースでは出張交通費が請求される可能性があります。オンラインでも契約可能な会社もあるので検討していましょう。

ファクタリング手数料を安く抑える方法

ファクタリングでは、手数料の高さがネックで利用できない方も多いでしょう。手数料が高ければ、調達できる資金が少なくなってしまうので資金繰りを悪化させることにもなりかねません。

ここでは、ファクタリング手数料を安く抑える方法を紹介します。手数料を安く抑えて、効果的な資金調達をしましょう。

複数の業者に見積もり依頼する

ファクタリング手数料を抑えるためには、複数の業者に見積もりを依頼しましょう。資金繰りが悪化している時は、とにかく急いで資金調達したいと考えてしまいがちですが一社の見積もりだけでは手数料の相場が掴めません。

ファクタリング手数料は、実際に見積もりを依頼しないと正確な額がわからないので複数の業者に見積もり依頼をして、その条件を比較検討して決定することをおすすめします。

また、一社でも見積もり額が提示されていれば、その提示額を利用して「〇〇社では手数料15%でしたが、もう少し手数料を抑えることは可能ですか?」と交渉することも効果的です。見積もりには時間がかかることもあるので、時間に余裕をもって依頼しましょう。

▼こちらの記事では、おすすめのファクタリング会社を比較しているのであわせてご覧ください。

資金調達を考えている人におすすめのファクタリングサービスを紹介します。初めてでも悩まないように、選び方や悪徳業者の特徴などもまとめました。メリット・デメリットはもちろん、申し込みの流れなどもまとめたので参考にしてください。

信用度の高い売掛債権を選ぶ

ファクタリングの手数料は、売掛先の信用力に大きく左右されるので、信用度の高い売掛債権を選んでファクタリングしましょう。

売掛先の信用力が高く、回収できる見込みが高いと審査されれば手数料が低くなり、逆に、売掛先の経営状態が悪く信用度が低い場合は、回収リスクがあるため手数料が高く設定される傾向にあります。

売掛債権が複数ある場合は、信用力が高い企業の債権でファクタリングを利用すれば手数料を安く抑えられる可能性があります。信用力が判断できない場合は、複数の売掛債権で見積もり依頼を出して結果を見てからファクタリングする債権を選びましょう。

支払い期間が短い売掛債権を選ぶ

ファクタリング手数料を抑えるためには、支払期間が短い売掛債権を選びましょう。支払期間が長いと回収リスクが高いと判断され、ファクタリング会社にとってはリスクが高い債権となるので手数料が高くなります。

支払期間が長い場合、その間に経営状態が悪化して売掛先が倒産することも懸念されるからです。

ファクタリングでは売掛債権のリスクが高いほど手数料が高額になる傾向にあるので、複数の売掛債権がある場合は、支払期間が短い債券をファクタリングしましょう。

繰り返し利用して信頼関係を構築する

ファクタリングでは、繰り返し利用して利用者の信用関係を構築しておくと手数料が安くなる可能性があります。

2社間ファクタリングでは、売掛金の回収は利用者が行い、その後ファクタリング会社に入金する流れとなるので、回収した売掛金を持ち逃げしたり、他の経営資金に回してしまうというトラブルが考えらるため手数料が高額に設定されています。

繰り返し利用して信頼関係を構築していれば、手数料を抑えられる可能性もあり、また審査時間の短縮にも繋がります。ファクタリングでは、相互の信頼関係が重要なので複数階利用して信頼関係を構築することも大切です。

ファクタリング手数料が高い理由

ファクタリングは、銀行融資1%~5%程度の金利に比べると手数料が高く設定されています。

そもそも融資とファクタリングでは性質が違うので、金利だけで比べることは難しいのですがファクタリングの手数料が融資に比べて高くなることには理由があります。

ここでは、ファクタリング手数料が高くなる理由を説明します。

保証人や担保が不要

ファクタリングでは、保証人や担保が不要なので手数料が高く設定されています。ファクタリングは借入や融資とは性質が異なり、債権の譲渡契約になるため保証人や担保は必要ありません。

そのため、売掛先が倒産したり、債権の二重譲渡がされた場合ファクタリング会社は売掛債権の回収ができなくなってしまいます。金融機関の融資では、担保に設定することが一般的ですが、支払いが滞った場合には担保を差し押さえられることになります。

ファクタリング手数料が高く設定されているのは、保証人や担保がなく債権回収のリスクが大きいことが理由の一つです。

償還請求権がない

ファクタリングでは、償還請求権がないため手数料が高く設定されています。償還請求権があるファクタリングは、「リコースファクタリング」となり債権譲渡契約ではなく金銭消費貸借契約を結ぶ融資であると判断されるので、原則ファクタリングでは償還請求権はありません。

償還請求権とは、金銭債権などが債務者から支払われないとき、金銭債権をさかのぼり直接請求できる権利のことです。

償還請求権なしの「ノンリコースファクタリング」であれば、万が一売掛先が倒産して売掛金を回収できなかったとしても利用者が弁済する必要はありません。つまり、ファクタリング会社は売掛金の未回収リスクを背負うことになるのです。

このようにファクタリングには償還請求権がないのでリスクが大きいため手数料が高く設定されているのです。

売掛先の信用度によって変わる

ファクタリングは、売掛先の信用度によってリスクが変わるので手数料が高くなることがあります。売掛債権をファクタリング会社が買い取るので回収リスクはファクタリング会社に移行することになります。

債権が回収できなければファクタリング会社は赤字になってしまうので、回避するために手数料を高く設定しているのです。売掛先が経営状態が悪い場合や、税金や健康保険料の滞納がある場合も回収リスクが高いと判断されれば、審査に通らないことも考えられます。

ファクタリング手数料が高く設定されているのは、債権回収に関わるさまざまなリスクを考慮した結果なのです。

まとめ

ファクタリングの手数料が高く設定されているのは、保証や担保のない契約のため債権回収リスクが高いからです。しかし、中には高額な手数料で契約しようとする会社もあるため、適正な手数料を提示しているのかどうかを慎重に判断する必要があります。

ファクタリング手数料の仕組みを理解しておけば、契約の際に疑問点を解消することができます。手数料を少しでも抑えるため、複数の会社に相見積もりを取って手数料を比較検討した上で契約しましょう。